インボイス制度とは、消費税の取り扱い方に関する新しい制度です。2023年10月から始まります。

インボイス制度は、これまで免税事業者(年間売上1,000万円未満)だった賃貸オーナーへの影響が大きい点に注意しなければなりません。

「免税事業者だから関係ない」と考えず、入念に対策を検討する必要があります。

インボイス制度への対応が必要にもかかわらず手続きを進めていないと、さまざまな不利益を被るおそれがあります。

今回は間もなく開始されるインボイス制度が、賃貸オーナーにどのような影響を与えるのかを解説します。

「税務関係は難しいから、できれば敬遠したい」と考えるオーナーも読み進められるよう、できるだけ平易にまとめました。

制度への未対応により不利益を被ることがないよう、できることから準備を始めましょう。

そもそも「インボイス」とはどのような制度か

はじめにインボイス制度とは、どのような制度なのか概要と目的を解説します。全体像を踏まえ、賃貸オーナーも対応が必要になる理由の理解につなげましょう。

インボイス制度の概要

インボイス制度とは、新しい仕入税額控除の方式です。課税事業者は基本的に申請・導入する必要があります。

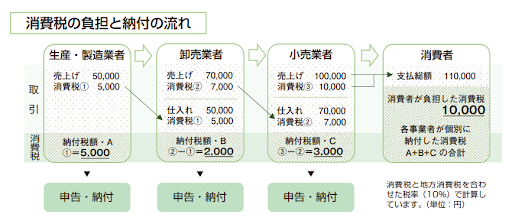

| 【POINT】仕入税額控除とは 課税事業者が納付すべき消費税額を計算する際の計算方法です。 <受け取った消費税額>-<支払った消費税額>で算出し、事業者は差額を納付します。

(※ 画像:適格請求書等保存方式の概要-インボイス制度の理解のために-|国税庁) 仕入れのほか、経費一般にも適用されます。仕入税額額がないと納付する消費税額が上がり、キャッシュフローに悪影響を及ぼしかねません。 |

インボイス制度が始まると、これまでは不要だった「新しい書類」がなければ仕入税額控除を受けられなくなります。

この新しい書類が「インボイス(適格請求書)」であり、この書類の名称をとってインボイス制度と呼ばれます。

制度開始後は、インボイス(適格請求書)の発行・受領と保存をもって仕入税額控除を受けられるようになります。

| 【POINT】課税事業者は要注意! 2023年10月1日から、インボイスがない取引は仕入税額控除を受けられず負担が増える!(※ ただし6年間の経過措置期間あり) |

インボイス制度の目的

インボイス制度は、取引ごとに「正確な消費税額・消費税率」を把握するために導入されます。

現在、消費税率は10%と8%が混在しています。

- 10%:ほとんどの商品

- 8%:食料品、新聞など(軽減税率の適用)

さて悪賢い業者が次のように考えたら、どうなるでしょうか。

| 「8%で仕入れた商品を10%で仕入れたと計上しよう」 |

従来の仕入税額控除では、商品ごとの価格と税率までは記録する必要がありません。つまり、差の2%分が利益となります。これはもちろん、不当利益です。

新制度では、商品ごとの価格と税率を記録したインボイスの保存が義務付けられます。これにより、正しい消費税額(率)を把握しやすくなり、不当利益を防げると考えられています。

賃貸オーナーにかかわるインボイスの基礎知識

インボイス制度の全体像がわかったところで、話を賃貸オーナーに戻しましょう。

賃貸オーナーは、インボイス制度への対応が必要なケースと不要なケースとがあります。

ここからは賃貸オーナーが知っておきたいポイントにしぼって、インボイス制度を解説します。

ポイントはつぎの2点です。

- インボイス制度への対応が必要な賃貸オーナーは誰か

- 賃貸事業ではどのように消費税がかかっているか

インボイス対応が必要なのは課税売上のある賃貸オーナー

インボイス制度は消費税に関する制度変更です。

つまりインボイス制度への対応が必要な賃貸オーナーは、課税対象の賃貸物件を取り扱う人のみです。

賃貸事業における消費税のかかり方

賃貸事業では、次のように消費税の課税・非課税が決まっています。

| 課税 | 店舗・事務所・倉庫の賃料 駐車場の賃料 太陽光発電収入 アンテナ基地局の収入 賃貸期間が1カ月未満の住宅賃料 賃貸建物の売却収入 など |

| 非課税 | 住宅の賃料 家賃に含まれる駐車場の賃料 土地の賃料 土地の売却収入 など |

課税・非課税の境目は、物件が住宅用かどうかにあります。

住宅の賃料(駐車場含む)は、基本的に非課税です。一方、テナントや倉庫、住宅以外の用途での駐車場は課税されます。

住宅用物件でも、賃貸期間1カ月未満なら課税対象です。

住宅用マンションの賃料は非課税でも、1階部分にあるテナントの賃料・屋上に設置した太陽光パネルによる売電収入は課税対象です。

賃貸オーナーのインボイス制度への対応早見表

ご自身がインボイス制度に対応すべきかどうか、以下の表でチェックしてみてください。

| 所有する物件 | 借主の状況 | オーナーの状況 | インボイス制度への対応 |

| 1カ月以上の居住用物件のみ | 非課税 | 非課税 | 不要 |

| テナント・事務所等 | 免税事業者 | 免税事業者 | 不要 |

| 課税事業者 | 免税事業者 | 要検討 | |

| 課税事業者 | 課税事業者 | 要 |

所有する物件が居住用のみの場合、あるいはテナントや事務所を所有していても借主・オーナーともに免税事業者であれば、インボイス制度への対応は不要です。

テナントや事務所を貸すオーナーで、借主・オーナーとも課税事業者であれば、インボイス制度への対応を進める必要があります。

判断が難しいのが「要検討」の組み合わせ、つまり<テナント・事務所の借主が課税業者> × <オーナーが免税事業者>のパターンです。

オーナーは「手間が増えるだけで厄介だ」と、インボイス制度への対応を回避したいかもしれません。

しかし借主が課税業者の場合、インボイス制度開始後に仕入税額控除を受けるには、賃料の適格請求書が必要です。

ここでオーナーが適格請求書を発行できなければ、借主は仕入税額控除を受けられず消費税の納付負担が増えます。負担が増えた分、さまざまな要求をしてくるかもしれません。

課税事業者にテナント・事務所などを貸しているオーナーは、「免税事業者のままでいるか(インボイス非対応)」「課税事業者となるか(インボイス対応)」を判断する必要があります。

賃貸オーナーがインボイス非対応の場合の懸念点3つ

課税事業者にテナントや事務所などを貸しているオーナーが、インボイスに対応しなかった場合、どのような懸念があるのでしょうか。

3つのデメリットを解説します。

借主から賃料減額要請・退去の申し出を受ける可能性がある

賃貸オーナーがインボイスに対応せずにいると、賃料にかかわる適格請求書を発行できません。

インボイスを受け取れない借主は賃料の仕入税額控除を受けられず、消費税の納付負担額が増えます。

本来なら受けられる控除を受けられず、借主は「利益減少」という現実に直面せざるを得ません。

利益の減少を補うため、借主は賃貸オーナーに対して「消費税相当分の賃料を減額してほしい」と要求する可能性があります。

またコスト面の折り合いがつけば、長期的にみてメリットが多い「インボイス制度対応物件」への移転、つまり現在のテナントから退去することも考えられます。

物件の競争力が落ち、新しい借主が決まりにくくなる

今後、借主が「インボイス制度に対応した物件」を条件に、テナント・事務所探しをするようになることも考えられます。

前述のとおり、賃貸オーナーがインボイス制度に対応していないと適格請求書を発行してもらえず、借主の実質的な負担に差が生まれるためです。

同条件のライバル物件がインボイス制度に対応していれば、借主はそちらを選ぶ可能性が高いでしょう。

インボイス制度に対応していないという1点だけで、物件の競争力が落ちるということです。

事業用賃貸物件の売却時に不利になる可能性がある

インボイス制度開始後は、制度非対応の賃貸オーナーが所有する不動産を売却したいときに不利になる可能性があります。

買主が、購入物件(建物)の消費税還付を受けられなくなるためです。

| 【POINT】消費税還付とは 仕入れ分と売上分で相殺した消費税納付額がマイナスとなったとき、マイナス分の金額は還付を受けられる。不動産取引は扱う消費税が大きいため、還付の有無は買主の利益を左右する。 インボイス制度開始後は、免税事業者(インボイス制度非対応)の売主から購入した物件の消費税還付は受けられなくなる。 |

今後、買主は消費税還付の有無を気にして、売主がインボイス制度に対応しているかに注目する可能性があります。

インボイス制度に対応していない賃貸オーナーからの物件購入は、消極的になるかもしれません。

「物件を売りたいときに売れない」「消費税分の値引き交渉を受ける」などのデメリットが考えられます。

課税事業者の借主を持つ免税賃貸オーナーは、結局どうすれば良いのか

非課税である居住用物件だけを所有する賃貸オーナーは、インボイスに対応する必要はありません。またテナント・事務所等、課税対象の物件を所有していても、借主が免税事業者であれば、インボイスの対応は不要です。免税事業者は消費税の仕入税額控除をしないためです。

課税事業者が入居する物件を持つ課税オーナーは、迷わずインボイスへの対応を進めてください。

さて迷うのが、「課税事業者が入居する物件を所有する免税オーナー」の場合です。課税事業者になるべきか、免税事業者を維持すべきか、どちらがより大きなメリットを手にできるのでしょうか。

2パターンそれぞれの対応とメリット、注意点を解説します。

| 【POINT】課税・免税かが決まるポイント 事業者の課税・免税は、次のように決まります。 ◎ 基準期間(課税期間の前々年度)の課税売上が

|

インボイスに対応し、物件の競争力を維持する

これまで免税事業者であった賃貸オーナーでも、インボイス制度に対応するためにあえて課税事業者になるという選択肢です。

インボイス制度に対応すると、物件の借主に適格請求書を発行できるようになります。借主は仕入税額控除を受けられ、借主のデメリットがなくなります。

家賃の減額交渉や退去の心配がなくなり、物件の競争力も維持できるでしょう。

ただし、インボイス制度に対応すると消費税の納付に関する経理手続きが増えます。

免税事業者の立場を維持し、借主との交渉に応じる

インボイス制度が始まっても、あえて免税事業者のままでいるという選択肢もあります。

制度開始にともなう事務手続きや経理作業が、なくて済む点がメリットです。

ただし、適格請求書を発行できないため、2023年10月以降は借主が仕入税額控除をできなくなります。実質的に消費税分だけ借主の負担が増え、家賃の減額交渉を受ける可能性があります。

減額するかどうかは賃貸オーナーの一存です。しかし、借主との今後の関係性や物件の競争力を考えたときには、減額に応じざるを得ないかもしれません。

インボイスの経過措置期間で様子を見ても良い

「課税事業者になるか、免税事業者を維持するか、すぐには決められない」と感じる賃貸オーナーも、少なくないでしょう。

その場合は経過措置期間中に様子を見て、対応を決めてはいかがでしょうか。

インボイス制度は、制度変更による影響が多方面に渡ります。影響の大きさを鑑み、合計6年間の経過措置期間が設けられています。段階的に導入される予定のため、このあいだに対応を決める賃貸オーナーも大勢いると考えられます。

インボイス制度の経過措置

2023年10月1日から始まるインボイス制度の経過措置は、以下のとおりです。

- ~2026年9月末(開始から3年間):免税事業者の仕入れから80%控除可能

- ~2029年9月末(開始から6年間):免税事業者の仕入れから50%控除可能

- 2029年10月以降は、免税事業者の仕入れの控除不可

賃貸オーナーが免税事業者の立場を維持しても、2029年9月までは一定の率で仕入税額控除が可能です。

控除が一切なくなる2029年10月までのあいだは、仕入税額控除ができない分だけを賃料から値引きし、対応を検討しても構いません。

賃貸オーナーがインボイス制度に対応した場合の注意点2つ

免税事業者だった賃貸オーナーがインボイス制度に対応し、課税事業者になる場合、2つの注意点を押さえておかなければなりません。

- 手取り額の減少

- 消費税納付の手間

この2点について、解説します。

課税事業者になることにより、手取り額が減る

免税事業者だった賃貸オーナーは、これまで賃料に対する消費税の納付義務はありませんでした。借主が支払った消費税も収入にできました。

いわゆる益税と呼ばれるものです。

課税事業者になると、消費税を納付しなければなりません。納付する分、手取り額が減少します。

ただし納付するのは、受け取った消費税から仕入れに係る消費税を減額した金額です(原則課税)。冒頭で解説した仕入税額控除の考え方です。

さらに簡易課税制度を利用すると、原則課税の場合より納付額を抑えられる可能性があります。

| 【POINT】簡易課税制度とは 簡易課税制度とは、仕入額を売上の一定割合と見なし消費税を計算できるようにした制度です。消費税計算の事務的負担軽減のために、導入されています。 不動産賃貸業は、みなし仕入れ率を40%と定められています。実際にかかっている経費が40%未満なら、簡易課税制度の利用がおすすめです。消費税納税による減収を最小限にできます。 簡易課税制度を適用したい場合は、税務署に「消費税簡易課税制度選択届出書」を提出してください。 ※ 前々年度の課税売上が5,000万円以上の人は、簡易課税制度を利用できません。 詳しくは「簡易課税制度の事業区分|国税庁」をご覧ください。 |

消費税の計算・納付の手間が生じる

課税事業者になると、これまでの経理にくわえて消費税の計算作業が増えます。消費税は所得税の確定申告とは別に行う必要があるため、実質的に手間が増えることになります。

賃貸オーナーが一人、あるいは家族経営で小規模に営んでいる場合は、作業が大きな負担になるかもしれません。

インボイス制度への対応方法

「課税事業者である」「免税事業者だったが、これを機に課税事業者になる」という賃貸オーナーは、インボイス制度への対応手続きを進める必要があります。

インボイス制度への対応手続きを解説します。

インボイス制度に対応する手順

インボイス制度への対応は、賃貸オーナーが適格請求書発行事業者になれば完了です。

適格請求書発行事業者になるには、申請書を提出します。審査を経て、適格請求書発行事業者番号が発番されたら、インボイス制度へ対応できたことになります。

申請期限

2023年10月1日のインボイス制度開始に間に合うように適格請求書発行事業者になるためには、当初は2023年5月31日までの申請が必要でした。

その後、申請期間は延長され、2023年9月30日までになっています。

申請が受理された順に審査が行われているため、適格請求書発行事業者番号の発番までには数週間~数か月かかるようです。

「インボイス制度に対応する」と決めたら、早めに申請しましょう。

申請書の提出先

適格請求書発行事業者の登録申請書の提出方法は、次の3つです。

- 最寄りの税務署に提出

- 管轄のインボイス登録センターに郵送

- e-Taxで提出

書式は国税庁のホームページからダウンロードできます。

簡易課税制度を選択したい賃貸オーナーは、「消費税簡易課税制度選択届出書」を同時に提出してください。

申請後の作業

申請後は、必要事項が漏れなく記載された適格請求書を発行できるように、テンプレートや請求書発行システムの変更作業が発生します。

発行した適格請求書を正しく保存できる仕組みの構築も必要です。

現在、請求書の写しの作成・保存義務はありません。

しかしインボイス制度が始まると、発行した適格請求書の写しを保存する義務が生じます。

保存期間は、7年間です。

また、これまでPDFで発行した請求書を、印刷し紙で保存していた人は要注意です。2024年1月からは、電子データで発行した請求書類の電子保存が必須になるためです(電子帳簿保存法の完全施行)。

インボイス制度への対応と同時に、請求書を適切に作成・管理・保存できる方法を完成させましょう。

まとめ

インボイス制度は、消費税納付に関する新しい制度です。2023年10月から始まる予定です。

インボイス制度への対応が問われるのは、テナントや事務所など居住用以外の物件を所有する賃貸オーナーです。とくに自身がこれまで免税事業者だった場合は、インボイス制度への対応を慎重に判断する必要があります。

借主が課税事業者だった場合、オーナーがインボイス制度に対応しないと消費税の仕入税額控除を利用できません。実質的な借主の負担増となり、家賃の減額交渉や退去の可能性も考えられます。

インボイス制度は合計6年間の経過措置期間が設けられています。この期間を利用し、今後の対応を検討しても良いでしょう。

インボイス制度への対応、また物件の利益率を最大化する経営手法などはプロに相談するのがおすすめです。

スタートライングループは、毎月平均500件の仲介実績を持つ不動産のトータルサポートサービスです。物件の特性を活かし、収益を最大化するお手伝いをいたします。

まずはお気軽にご相談ください。